ЮРИДИЧЕСКИЕ УСЛУГИ

В МОСКВЕ

Споры по Договору Финансовой Аренды (Лизинга)

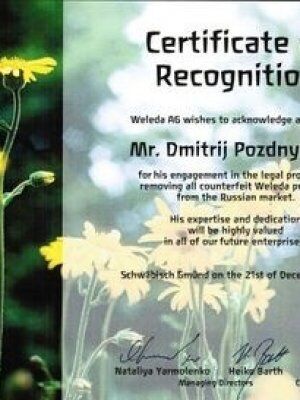

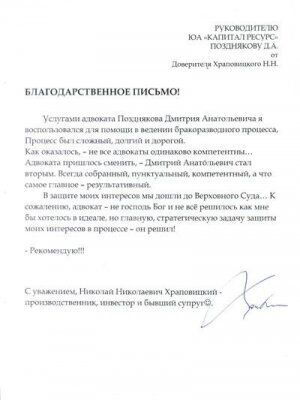

Поздняков Дмитрий Анатольевич

руководитель коллегии, юрист 8 (495) 123-45-58- квалифицированная помощь по Гражданским, Экономическим, Корпоративным и Налоговым делам на всех стадиях судебного процесса

- защита интересов в Арбитражном Суде г. Москвы и Московской области

- защита прав в Девятом и Десятом Арбитражных Апелляционных Судах

- изучим условия договора и судебной перспективы в случае ненадлежащего исполнения обязательств

- проведем досудебный (претензионный) порядок урегулирования разногласий

| УСЛУГИ АРБИТРАЖНОГО ЮРИСТА | СТОИМОСТЬ |

|---|---|

|

Юридическая Консультация на приёме с изучением документов |

10 000 ₽ |

|

Проведение Досудебного Порядка Урегулирования Спора |

50 000 ₽ |

|

Участие Адвоката/Юриста в Суде (один судодень) |

15 000 ₽ |

|

Ведение дела в Арбитражном Суде 1-й инстанции |

200 000 ₽ |

|

Представление Интересов в Апелляции, Кассации |

100 000 ₽ |

Мы уверены, что сможем Вам помочь!

Лизингом называется определенный вид финансовых услуг, а также форма кредитования, при которой предприятия приобретают фонды, а юридические и физические лица товары и услуги.

Такая форма отношений довольно распространена в предпринимательской деятельности. Благодаря финансовому лизингу при отсутствии необходимых средств можно получить право пользования и владения необходимым имуществом.

Что такое лизинг?

Согласно положениям Гражданского Кодекса Российской Федерации, лизинг признается одним из видов арендных отношений.

В частности, статья 665 Гражданского Кодекса Российской Федерации устанавливает, что финансовая аренда является такой разновидностью аренды, при которой арендодатель финансирует изготовление либо приобретение объекта по заказу арендатора и для последующей сдачи ему на срок, приблизительно равный нормативному сроку амортизации объекта.

Также в финансовую аренду могут быть сданы объекты, которые являются продукцией серийного производства и изготавливались не по заказу арендатора. Кроме того, известны случаи, когда в лизинг сдаются уже бывшие в финансовой аренде объекты.

Итак, субъектами лизинга выступают:

- Лизингодатель (арендодатель),

- Лизингополучатель (арендатор),

- Продавец вещи.

Лизингодателем выступает юридическое лицо, передающее лизингополучателю право владеть и использовать по своему усмотрению предметом лизинга. Лизингополучателем становится юридическое либо физическое лицо, получающее от лизингодателя право владения предмета лизинга и его использования. Продавцом же может выступать как юридическое, так и физическое лицо, у которого приобретает в пользование вещь лизингодатель.

Виды лизинга

В зависимости от условий договора и срока аренды различают финансовый и оперативный лизинг.

Срок договора финансового лизинга близок к нормативному сроку амортизации предмета договора. Чаще всего остаточная стоимость предмета финансовой аренды по окончании договора близка к нулю, а выкупная стоимость заложена в общую сумму платежей по договору, соответственно, объект переходит в собственность лизингополучателя без дополнительной оплаты, но договором могут быть предусмотрены и иные условия. С помощью подобного вида аренды лизингополучатель привлекает целевое финансирование для приобретения предмета лизинга и оптимизирует налогообложение предприятия.

При оперативном лизинге срок договора существенно меньше срока амортизации предмета лизинга. При этом, объект лизинга по истечению договора может быть возвращен лизингодателю и передан в аренду повторно или же выкуплен по остаточной стоимости лизингополучателем.

Особым видом финансовой аренды является возвратный лизинг. Такая финансовая операция подразумевает, что продажа активов покупателю происходит на том условии, что впоследствии он вернет предмет лизинга их продавцу либо лизингодателю.

Договор финансовой аренды (лизинга)

Правовые аспекты финансовой аренды (лизинга) регулируется Гражданским кодексом Российской Федерации (ст. 665-670 ГК РФ) и Федеральным законом от 29.10.1998 года «О финансовой аренде (лизинге)», а также рядом подзаконных актов.

Предмет и условия договора финансовой аренды

Предметом лизинга могут становится любые вещи, а также предприятия, транспортные средства, сооружения, оборудование и прочее движимое и недвижимое имущество.

Не могут выступать самостоятельным предметом лизинга земельные участки и иные природные объекты, запрещенные законами Российской Федерации для свободного обращения (ст. 666 Гражданского кодекса Российской Федерации, ст. 3 Федерального закона «О финансовой аренде (лизинге)», постановления Президиума ВАС РФ N 4904/08 и 8215/08 от 16.09.2008).

Мы отмечаем, что лизинг можно определить, как долгосрочную аренду имущества, которое впоследствии можно будет выкупить.

В течение срока действия договора лизингодатель возвращает полную стоимость объекта лизинга и затраты, понесенные в связи с договором, а также получает прибыль от данной финансовой сделки.

Квалифицировать отношения как финансовый лизинг можно при наличии таких признаков:

- лизингодатель приобретает имущество не для своего личного пользования, а для передачи его в лизинг;

- право выбора объекта лизинга и выбор продавца принадлежит лизингополучателю;

- продавцу известно, что имущество приобретается специально для сдачи его в аренду, при этом предмет аренды поставляется непосредственно арендатору и принимается им во владение.

Содержание и требования к договору лизинга определены статьей 15 Закона "О финансовой аренде (лизинге)".

В пункте 1 статьи 15 Закона "О финансовой аренде (лизинге)" указано, что такой договор, независимо от его срока, должен быть заключен в письменной форме. В соответствии со статей 432 Гражданским кодексом Российской Федерации договор считается заключенным при соблюдении необходимой формы и в случае достигнутого сторонами соглашения относительно всех существенных условий.

Арбитражные споры в нашей практике по договорам финансовой аренды (лизинга)

Зачастую, сам факт обращения в арбитражный суд является стимуляцией принятия противной стороной мер для скорейшего урегулирования конфликта. Законодательство же не лишает заявителя права отказаться от искового заявления либо заключить сторонами мировое соглашение. Однако, следует отметить, что, подавая заявление в арбитражный суд, заявитель обязуется доказать факты нарушения договора и предоставить необходимую подтверждающую документацию допущенных нарушений имущественных и неимущественных прав.

Итак, наиболее часто в нашей судебной практике причинами лизинговых споров становятся:

- Взыскание лизинговых платежей

- Требования о досрочном внесении лизинговых платежей

- Ухудшение и утрата предмета лизинга

- Неисполнение договора купли-продажи предмета лизинга

- Расторжение договора лизинга.

Лизинговые платежи при ухудшении предмета лизинга

Согласно подходу, который сформировался нашей практике, достижение предметом договора финансового лизинга состояния, препятствующего его дальнейшей эксплуатации, не может служить основанием для того, чтобы освободить лизингополучателя от уплаты лизинговых платежей, предусмотренных договором.

В соответствии с законом в обязанности лизингополучателя входит устранение любых неисправностей предмета лизинга, возникших во время действия договора, в независимости от того, как и по чьей вине возникли эти неисправности.

Таким образом, возникновение неисправностей, которые могут препятствовать использованию имущества, не освобождает лизингополучателя от обязательства вносить лизинговые платежи в срок.

Лизинговые платежи при утрате предмета лизинга

Утрата предмета лизинга также не является основанием для того, чтобы лизингополучатель был освобожден от обязанности по внесению арендных платежей. Согласно положениям статьи 669 Гражданского кодекса Российской Федерации риск случайной утраты и порчи арендованного имущества переходит к арендатору одновременно с передачей ему имущества, если договором не предусмотрены иные условия.

Согласно статье 26 Закона "О финансовой аренде (лизинге)" утрата предмета лизинга, произошедшая по вине лизингополучателя, не может служить основанием для освобождения лизингополучателя от обязательств по договору финансовой аренды, если им самим не предусмотрено иное.

Адвокаты коллегии рекомендуют в обязательном порядке в договоре указывать порядок определения и размер убытков лизингодателя в случае утраты предмета лизинга. Иначе арбитражный суд будет назначать сам сумму компенсации, исходя из рыночной стоимости имущества.

Расторжение договора лизинга

Разногласия сторон по вопросам денежных обязательств при расторжении договора финансового лизинга составляют большинство арбитражных споров.

Статья 450 Гражданского кодекса Российской Федерации устанавливает ряд оснований для расторжения договора и проводит четкую грань между правом требовать расторжения договора и правом отказаться от его исполнения в одностороннем порядке.

Если стороны так и не смогли достичь соглашения о расторжении договора, он может быть в судебном порядке расторгнут по требованию одной из сторон при наличии достаточных оснований.

Ненадлежащее исполнение обязательств по договору купли-продажи продавцом предмета лизинга может служить основанием для того, чтобы к нему были применены меры договорной ответственности. Потребовать их может как лизингодатель, так и лизингополучатель, так как они выступают солидарными кредиторами по договору.

Вопросы выкупной стоимости предмета лизинга

Основные известные нам вопросы, рассматриваемыми арбитражными судами по договорам финансовой аренды, являются споры о выкупной стоимости имущества.

В большинстве случаях, между сторонами договора возникали споры о необоснованном получении лизинговых платежей платежи в счет выкупа предмета лизинга.

Судебная практика показывает, что решение подобных споров существенно зависит от того, насколько подробно прописан в договоре порядок внесения лизинговых платежей, что еще раз доказывает важность внимательного отношения к договору финансовой аренды и необходимость участия в его составлении профессиональных юристов.

Кроме того, адвокаты коллегии рекомендуют при заключении договора финансовой аренды особое внимание уделить срокам сделки, порядку и размеру лизинговых платежей, условиям досрочного выкупа, порядку возмещения дополнительных расходов, при каких условиях договор может быть расторгнут и каковы условия изъятия предмета лизинга.

Юристы коллегии помогут определить риски связанные с договором финансовой аренды и избежать потенциальных конфликтов еще на стадии согласования условий договора.

В случае же возникновения ситуации, когда необходимо защитить свои интересы в суде, грамотно составленный договор поможет получить справедливое решение суда.

Блог адвоката по лизингу #Лизинговый адвокат. Лизинговый юрист. Адвокат лизинг. Юрист лизинг. Лизинговые споры. Юрист лизинговым спорам. Адвокат лизинговым спорам. Споры с лизинговыми компаниями. Юридические споры с лизинговой компанией. Споры с лизинговыми компаниями. Адвокат по лизинговым спорам Москва. Юрист по лизинговым спорам Москва. Юрист по лизингу. Юрист по лизингу в Москве. Адвокат по лизингу. Адвокат по лизингу в Москве.